【会员风采】浙江沪杭甬申报的高速公路公募REITs正式上市

发布时间:11-16 16:44 | 官网

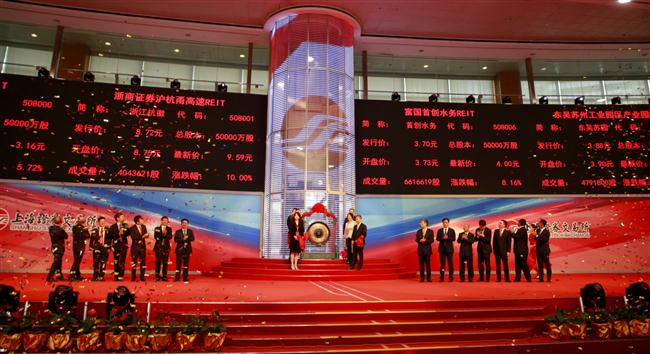

6月21日9点30分,伴随着一声响亮浑厚的锣声,全国首批5单基础设施公募REITs项目在上海证券交易所正式上市。中国证监会公司债券监管部主任陈飞、国家发展和改革委员会固定资产投资司副司长韩志峰、上海证券交易所总经理蔡建春、浙江省国资委副主任姜扬剑出席上市仪式。集团总经理詹小张代表原始权益人鸣锣开市。

上市仪式中,集团总经理助理、浙江沪杭甬党委书记陈宁辉代表原始权益人向上交所赠送上市纪念品嘉兴红船模型,蕴含三层寓意:浙江是中国革命红船起航地,弘扬红船精神,勇立时代潮头;上交所引领资本市场改革创新,实现业绩长红,再踏征程扬帆远航;浙江沪杭甬赓续红色基因,承担国企责任担当,回馈广大投资者。浙江沪杭甬总经理袁迎捷,集团战略发展与法律事务部总经理刘知豪,浙江沪杭甬副总经理李伟、财务总监阮丽雅、纪委书记兼工会主席徐晓燕,浙商证券董事长吴承根,杭州北管理中心总经理王丽健等相关领导出席仪式,共同见证这一重要历史时刻。

基础设施公募REITs试点是资本市场积极服务国家战略和实体经济发展的又一重要创新举措,有利于盘活存量资产,促进基础设施项目市场化运行,提高运营管理效率。该项目的顺利上市,有利于省交通集团以存量换增量,助力可持续健康发展;搭建浙江沪杭甬境内资产上市平台和权益融资渠道,有效提升融资能力;培育浙商证券的基础设施公募REITs创新业务,为打造基础设施特色金融服务商提供更加强有力支撑。

在项目发行过程中,省交通集团、浙江沪杭甬、浙商证券以及相关专业机构,肩负起“干在实处、走在前列、勇立潮头”新使命,充分发扬“四千”浙商精神,顺利完成项目报批,有序推进项目发行上市工作。自2020年4月30日中国证监会、国家发改委《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》发布以来,在发改委和证监会等有关主管部门的指导支持下,集团组建专项工作组,在基金管理人浙商证券、独立财务顾问中金公司、中联基金、金杜律师事务所、天健会计师事务所、天源资产评估、施伟拔咨询等机构的配合下,对底层项目进行充分尽调,做好项目资产重组、人员剥离、价值评估、税收筹划、交易安排和产品结构设计等具体工作,明确了公募基金管理人、计划管理人、项目公司、基础设施运营管理机构等各参与方的权责分配与治理机制。详尽回复审核机构的多轮问询,被国家发展改革委推荐,并获证监会、上交所的核准批复。

项目获批后,浙江沪杭甬联合基金管理人、独立财务顾问正式启动项目发行发售工作,开展了近百场路演推介,锁定了中国保险投资基金、上海机场、首钢基金、东方资产、光大理财等10家战略投资者,并于5月24日正式进行网下投资者询价。5月31日项目正式开展网上公众投资者认购后,基金获得公众投资者的高倍超额认购,充分表明资本市场对浙江沪杭甬主业运营能力和杭徽高速公路资产质量的认可。

浙江沪杭甬作为浙江省内最早的高速公路运营平台,已积累24年高速公路专业化运营管理经验,长期以来对交通基础设施投融资模式创新,尤其是存量资产的公开上市交易进行了持续深入探索,于2019年在上交所发行全国首单基础设施类REITs产品。此次通过发行公募REITs进一步提升了运营管理能力,积累了高速公路开展基础设施公募REITs的第一手经验,有利于创新资产管理模式,推动高速公路行业模式转型,进一步向专业化、精细化、数字化、智能化方向发展。(白向东)